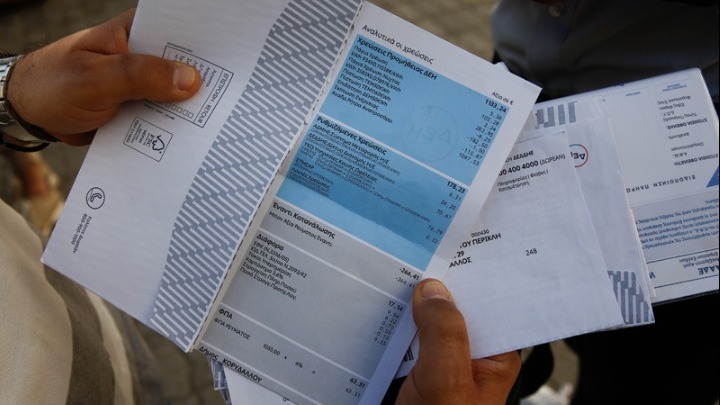

Εκτίναξη των ενεργειακών λογαριασμών για τα ευρωπαϊκά νοικοκυριά κατά δύο τρισ. ευρώ έως τις αρχές του 2023 «βλέπει» η Goldman Sachs, εν μέσω της επιδείνωσης της ενεργειακής κρίσης, η οποία συνεχίζει να πλήττει τη Γηραιά Ήπειρο.

Στη μέγιστη τιμή τους, σύμφωνα με την ανάλυση της αμερικανικής τράπεζας, οι λογαριασμοί ενέργειας (ρεύματος και θέρμανσης) θα αντιπροσωπεύουν το 15% του ΑΕΠ της ευρωζώνης. «Η αγορά συνεχίζει να υποβαθμίζει το βάθος, το εύρος και τις δομικές επιπτώσεις της κρίσης» σχολιάζει η Goldman Sachs.

Εκτιμά, μάλιστα, ότι όλα τα παραπάνω θα είναι ακόμη εντονότερα σε σχέση με ό,τι ζήσαμε στην πετρελαϊκή κρίση της δεκαετίας του 1970.

Όπως γράφει το newmoney.gr, ειδική μνεία κάνει η Goldman Sachs και στα μέτρα αντιμετώπισης της κρίσης. Επικαλούμενη ως παράδειγμα τις σκέψεις για επιβολή ανώτατων ορίων στις τιμές αγοράς του φυσικού αερίου, θεωρεί ότι μια τέτοια επιλογή θα χαλαρώσει τις πιέσεις στις τιμές των μετοχών, θα περιορίσει τη βραχυπρόθεσμη πτώση στη βιομηχανική παραγωγή και θα εκτονώσει σε μεγάλο βαθμό τον ρυθμιστικό κίνδυνο.

Το «άλμα» στους λογαριασμούς ενέργειας έχει «ταρακουνήσει» τις ευρωπαϊκές κυβερνήσεις, οι οποίες αναζητούν τρόπους μείωσης του κόστους για νοικοκυριά και επιχειρήσεις. Οι υπουργοί Ενέργειας της Ε.Ε. θα συναντηθούν την Παρασκευή για να συζητήσουν μια σειρά μέτρων, όπως το πλαφόν στην τιμή αγοράς του ρωσικού αερίου, η αναστολή της διαπραγμάτευσης των ενεργειακών παραγώγων κ.ά. Γαλλία και Γερμανία, επιπρόσθετα, τάσσονται υπέρ της φορολόγησης των υψηλών ενεργειακών κερδών.

Η εισαγωγή ανώτατου ορίου στις τιμές, σύμφωνα με την Goldman Sachs, θα μπορούσε να «γλιτώσει» 650 δισ. ευρώ από τους λογαριασμούς ενέργειας στην Ευρώπη, προσφέροντας εν μέρει ανακούφιση σε καταναλωτές και αγορές, και επιτρέποντας στις κυβερνήσεις να αποφύγουν τη φορολόγηση των «ουρανοκατέβατων» ενεργειακών κερδών (αφορά κυρίως όσες εταιρείες παράγουν ενέργεια, χωρίς να χρησιμοποιούν αέριο).

Φυσικά, το πλαφόν δεν πρόκειται να επιλύσει τελείως το πρόβλημα, με το έλλειμμα να χρειάζεται να «απλωθεί» στους λογαριασμούς σε βάθος 10 – 20 ετών, προσθέτει η αμερικανική τράπεζα, η οποία προτρέπει τις εταιρείες κοινής ωφέλειας να τιτλοποιήσουν αυτές τις μελλοντικές πληρωμές, προκειμένου να αποφύγουν ένα υπερβολικό βάρος στους ισολογισμούς.